2022-08 Mercati Volatili, meglio non perdere la calma

Download and listen anywhere

Download your favorite episodes and enjoy them, wherever you are! Sign up or log in now to access offline listening.

Description

Prendiamo spunto da un commento della divisione private banking di JP Morgan per qualche considerazione sulla volatilità e sulla necessità di mantenere la calma di fronte alle turbolenze dei mercati....

show moreSecondo gli analisti della banca d’affari americana le forti vendite che hanno prodotto il calo sono determinate dalla prospettiva che la Federal Reserve, la banca centrale americana, possa aumentare i tassi di interesse per contrastare la crescita dell’inflazione. Gli investitori si aspettano ora almeno quattro aumenti di 25 punti base dei tassi d'interesse nel corso del 2022 e questo ha fatto salire la curva dei tassi su tutte le scadenze a livelli superiori rispetto a quanto rilevato all’inizio dell’anno.

Le quotazioni azionarie risentono di questo scenario per due motivi. In primo luogo, il tasso al quale gli investitori scontano i flussi di cassa futuri è più alto, il che fa scendere la valutazione attuale delle aziende. In secondo luogo, tassi più alti di solito significano una crescita economica più lenta e con conseguente riduzione degli utili che si riflette sulle quotazioni attuali.

In queste circostanze il dilemma principale riguarda la previsione che la correzione attuale sia un passaggio temporaneo oppure costituisca l’inizio di una fase ribassista più duratura. Secondo JP Morgan la prima ipotesi è più verosimile e una volta aggiustate le aspettative per i livelli di tassi più elevati le quotazioni dovrebbero ritornare sul trend precedente.

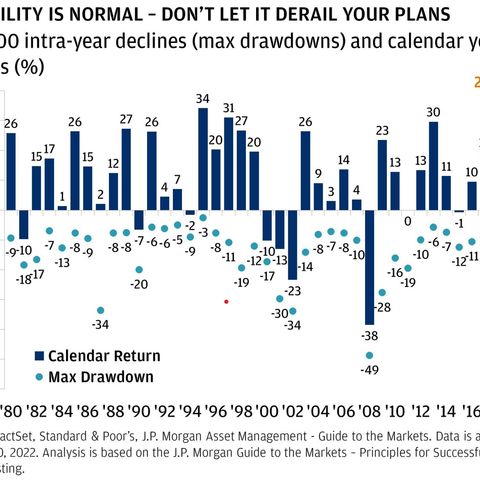

Come comportarsi in questo clima di incertezza? Quanto possiamo fidarci della valutazione della banca d’investimento e che cosa succede se ci sbagliamo? L’approccio preferibile per un risparmiatore razionale che si tiene a debita distanza dalle velleità del trading e dalla illusione di battere i mercati è prendere atto che le correzioni dei mercati azionari sono un fenomeno assolutamente fisiologico e che le fluttuazioni di breve termine costituiscono “il prezzo da pagare” per ottenere rendimenti più alti nel medio e lungo termine.

Dunque di fronte alle turbolenze dei mercati occorre mantenere la calma e non eseguire mosse avventate. Come abbiamo ricordato più volte in questo podcast l’elemento più importante di una corretta strategia di investimento è realizzare una asset allocation ossia ripartizione dei propri risparmi tra strumenti azionari, obbligazionari e liquidità coerente con le proprie preferenze per il rischio ed obiettivi individuali. Se questa operazione è stata fatta correttamente, le correzioni temporanee e i periodi di ribasso non devono essere una preoccupazione e anzi, nell’ottica di investire un po' alla volta possono essere occasioni per aumentare la propria esposizione mentre i mercati sono in saldo.

La Finanza in Soldoni è anche una newsletter

https://lafinanzainsoldoni.substack.com/

e un libro che trovate in Libreria e nei principali Bookstore on line.

https://www.amazon.it/finanza-soldoni-Massimo-Famularo/dp/8868492458/

Leggi le "Storie di Tutti i colori più uno"

https://www.amazon.it/Storie-tutti-colori-pi%C3%B9-uno/dp/B09F1G3WZP/

Seguite i miei aggiornamenti via

https://massimofamularo.com/

https://www.youtube.com/c/MassimoFamularo/

Note e Riferimenti:

https://privatebank.jpmorgan.com/gl/en/insights/investing/tmt/theres-been-a-stock-market-sell-off-now-what

Information

| Author | Massimo Famularo |

| Organization | Massimo Famularo |

| Website | - |

| Tags |

Copyright 2024 - Spreaker Inc. an iHeartMedia Company

Comments